PHOTO

هل تتذكر سويفل؟ تلك الشركة الناشئة المصرية التي سبقت مثيلاتها وحققت حلم بعيد المنال وهو الإدراج ببورصة ناسداك الأمريكية عام 2021.

مؤخراً، تواجه سويفل، مشغل النقل الجماعي عبر تطبيقات الهواتف المحمولة، عقوبة الشطب من بورصة ناسداك، بسبب مخالفة قواعد القيد الخاصة بالحفاظ على حد أدنى من القيمة السوقية لأسهمها.

تأسست شركة سويفل في مصر عام 2017 قبل أن تنقل مقرها الرئيسي إلى الإمارات في عام 2019، حيث توسعت أعمالها لتشمل عدة دول أخرى بجانب مصر، مثل المكسيك والسعودية والأردن وتركيا وباكستان وكينيا والأرجنتين.

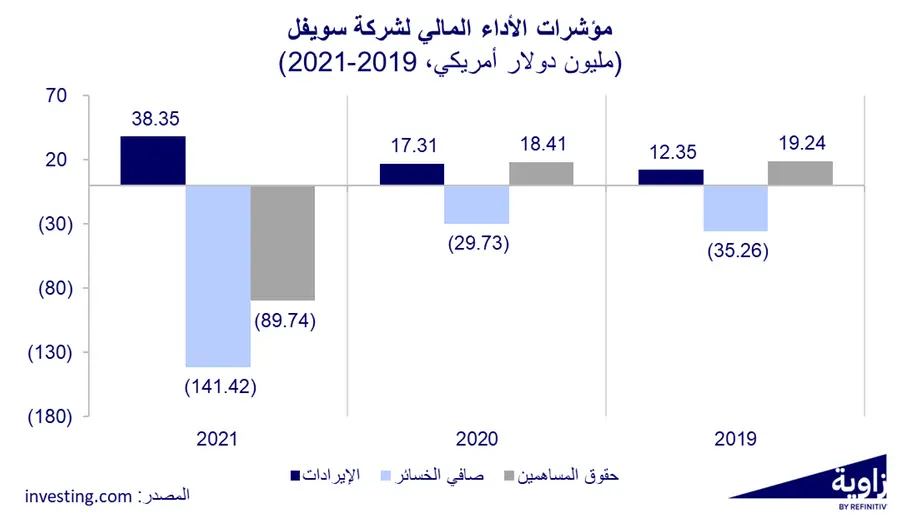

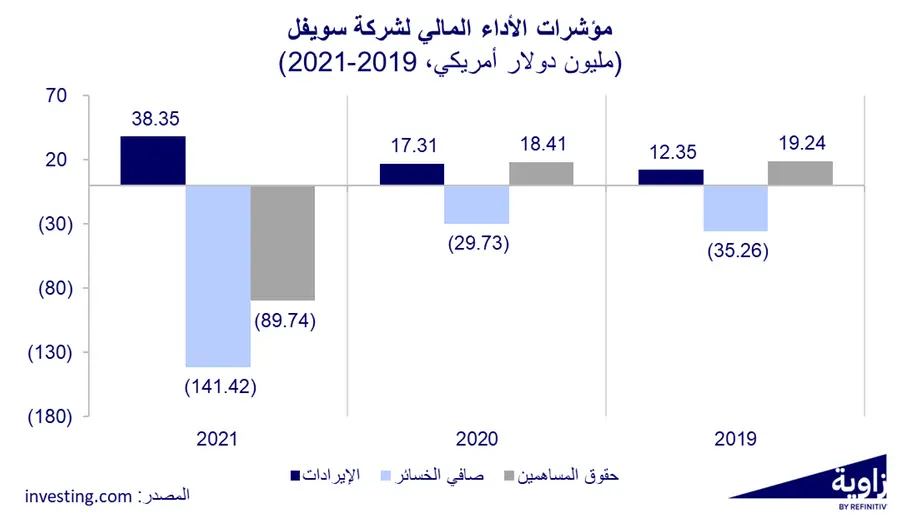

ولكن بعد الإدراج بدأت الشركة تواجه ظروف صعبة بسبب تفاقم خسائرها لـ 160 مليون دولار في الستة أشهر المنتهية في 30 يونيو 2022، وذلك نتيجة ارتفاع التكاليف التشغيلية وهو ما دفع الشركة لتسريح موظفيها وإلغاء بعض الخطوط على شبكتها لتخفيض التكاليف. الشركة تستهدف التحول إلى تدفق نقدي إيجابي في 2023 وهو ما قد يكون صعب.

لكن الآن وبعد أقل من عامين فقط، انهار سهم الشركة من 10 دولار عند الإدراج ببورصة ناسداك لأقل من دولار واحد، لتنخفض بذلك قيمتها السوقية من أكثر من مليار دولار في أبريل 2022 لأقل من 25 مليون دولار حالياً.

وهو ما استدعى بورصة ناسداك إخطار سويفل بمهلة حتى 10 يوليو لتوفيق أوضاعها بخصوص الحد الأدنى للإدراج من حيث سعر السهم الذي أصبح أقل من دولار أمريكي والقيمة السوقية التي أصبحت أقل من 50 مليون دولار أمريكي. الجدير بالذكر أن هذه ليست المرة الأولى التي يتم مطالبة شركة سويفل بتوفيق أوضاعها لتجنب الشطب، حيث أنها استلمت إخطار سابق في نوفمبر 2022.

6 خيارات لسويفل

في رأيي، أمام شركة سويفل بعض الخيارات التي قد تجنبها الشطب من بورصة ناسداك أو تغيير استراتيجيتها برمتها:

أولاً .. التحول إلى الربحية سريعاً لكي يستعيد المستثمرون الثقة في الشركة وفي استراتيجيتها، وبالتالي يرتفع سهمها مرة أخرى. ولكن سيستغرق هذا وقت طويل جداً وهو ما لن يسهم في زيادة القيمة السوقية للشركة سريعاً قبل الموعد المحدد.

ثانياً .. زيادة رأس المال مرة أخرى عن طريق طرح أسهم جديدة لمستثمرين جدد. ولكن هذا يعني تخفيض لملكية المساهمين الحاليين في الشركة أي انحصار حصتهم الاقتصادية بها. ولكن حتى هذا الاختيار تم من قبل ولم تنجح المحاولات في رفع القيمة السوقية للشركة.

ثالثاً .. البحث عن مستثمر مالي يقدم عرض شراء للشركة بأكملها لتتحول من شركة عامة لشركة خاصة، حتى يتم تحسن الأداء التشغيلي والمالي ثم يتم طرحها مرة أخرى في سوق المال أو بيعها لمستثمرين آخرين.

رابعاً .. الاندماج مع شركة أخرى في نفس المجال أو في مجال مشابه كمستثمر استراتيجي يقوم بتحقيق وفورات الحجم أو ما يعرف باللغة الإنجليزية بـ synergies.

خامساً .. وقد يكون هذا هو الخيار الأسرع وإن كان مؤقتاً وهو المضي في تنفيذ عملية تجميع للسهم أو ما يعرف بالـ reverse split ليرتفع بذلك سعر السهم. على سبيل المثال، إذا كان سعر السهم هو 0.18 دولار، فيمكن أن يصبح سعر السهم 4.5 دولار إذا تم تجميع 25 سهم في سهم واحد.

سادساً .. وهو الاختيار الأخير الذي قد يكون هو الحل في الوقت الراهن وهو ما اسميه "عودة الابن الضال" لموطنه الأصلي وهي مصر أو بالتحديد البورصة المصرية. كلنا نتذكر لقاء رئيس الوزراء المصري مع فريق إدارة شركة سويفل في أواخر 2021 وقبيل تداول أسهمها في بورصة ناسداك ثم الاحتفاء بها بعد الإدراج واعتبارها أولى الشركات الناشئة مصرية الأصل التي يتم طرحها في بورصة ناسداك كشركة وحيدة القرن أو ما يعرف باللغة الإنجليزية بـ unicorn. بل كان هناك نية لقيد أسهم الشركة كإدراج مزدوج في البورصة المصرية.

فبعد انهيار سهم الشركة وقيمتها السوقية لبضعة ملايين الدولارات، أما آن الأوان لهذه الشركة مصرية الأصل أن تعود لموطنها الأصلي؟ بقيمتها السوقية الحالية ستصبح شركة سويفل ضمن الشركات متوسطة الحجم المدرجة بالبورصة المصرية بقيمة سوقية تتعدى الـ 700 مليون جنيه مصري.

فهل يعود الابن الضال لموطنه الأصلي؟

(إعداد: عمرو حسين الألفي، رئيس قسم البحوث في شركة برايم لتداول الأوراق المالية في مصر وهو حاصل على شهادة المحلل المالي المعتمد "CFA")

( للتواصل zawya.arabic@lseg.com)